Nhiều năm trước, khi nền kinh tế chững lại vì nợ xấu ngân hàng, đầu tư thiếu hiệu quả của các “cú đấm thép” tập đoàn nhà nước, các tập đoàn tư nhân cũng bắt đầu “phòng thủ”. Tuy nhiên, trong vài năm trở lại đây, cùng với dấu hiệu khởi sắc của nền kinh tế và áp lực lãi suất đã giảm đi, các đại gia muốn đầu tư đa ngành đã bắt đầu làm "dày" túi nợ bằng nhiều phương án khác nhau chứ không còn quá trông chờ vào ngân hàng như trước kia.

Dày thêm “túi nợ”

Các tập đoàn muốn mở rộng hoạt động đa ngành không chỉ cần am hiểu kinh doanh, mà còn phải đối mặt với chuyện gọi vốn cho các dự án ngoài ngành. Tỉ phú đô la Trần Bá Dương, Chủ tịch tập đoàn Trường Hải (Thaco) hơn ai hết hiểu rõ câu chuyện này khi muốn “giải cứu” bầu Đức và nhảy vào lĩnh vực nông nghiệp.

Để tái cấu trúc Hoàng Anh Gia Lai, Thaco buộc phải tăng vay nợ. Thuyết minh báo cáo tài chính bán niên 2019 soát xét cho thấy khoản vay nợ dài hạn và ngắn hạn của Thaco tăng hơn 6.548 tỉ đồng trong 6 tháng đầu năm nay, lên mức 31.436 tỉ đồng, trong đó vay ngân hàng ngắn hạn và dài hạn lần lượt tăng hơn 22,3% và gần 84%.

Theo đó, tỷ lệ vay ngắn hạn trên nợ ngắn hạn tăng từ mức 54,6% vào thời điểm cuối năm 2018 lên mức 57,6% tại thời điểm cuối tháng 6-2019. Tỷ lệ vay dài hạn cũng diễn biến tương tự.

Thaco hiện đang tăng vay nợ nhiều hơn. Nguồn: Vietstock, báo cáo tài chính hơp nhất bán niên 2019 của Thaco.

Thuyết minh cũng cho thấy phần lớn các khoản vay của Thaco đến từ ngân hàng, đa số là tín chấp. Trong khi ở những trường hợp khác, các đại gia thường niêm yết các công ty con trên sàn chứng khoán để huy động vốn hơn.

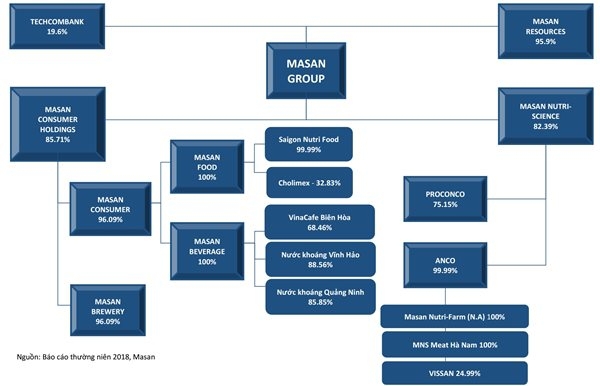

Chẳng hạn, tập đoàn Masan hiện đang đẩy nhanh việc niêm yết công ty con là Masan MEATLife (MML) lên sàn UPCoM, dự kiến có thể vào cuối năm nay. Đây là thương hiệu mới được chuyển đổi từ Masan Nutri-Science hồi tháng 6 vừa qua, đồng thời Masan cũng chuyển luôn mô hình kinh doanh từ sản phẩm nông nghiệp sang mô hình kinh doanh thịt đóng gói.

Từ tỷ lệ sở hữu ban đầu 100%, các ông chủ bắt đầu thoái vốn dần, nhường chỗ cho các nhà đầu tư khác trong bối cảnh giá trị công ty ngày càng tăng, đồng nghĩa với việc chào bán cổ phần ngày càng “được giá” hơn.

Chẳng hạn mới đây Masan cho biết đã bán thành công 1,8 triệu cổ phiếu MML với mức giá 75.000 đồng/cổ phiếu. Hiện công ty đang trình kế hoạch chào bán 9,99% cổ phần theo hình thức riêng lẻ với giá phát hành không thấp hơn mức 90.000 đồng/cổ phiếu.

Đây không phải là lần đầu tiên Masan niêm yết công ty con trên sàn để huy động vốn. Trước đó, các công ty con khác như Masan Resource (MSR), hoạt động trong lĩnh vực khai khoáng, và Masan Consumer (MCH), chuyên về hàng tiêu dùng nhanh, cũng lần lượt niêm yết. Tập đoàn này cũng không giấu dự định sẽ niêm yết tất cả các công ty thành viên trên các sàn giao dịch chính trong năm 2022-2023.

Cấu trúc sở hữu của Masan tại thời điểm cuối năm 2018. Nguồn: CTCK Everest.

Trên thực tế, có thể thấy chuyện các đại gia đa ngành chọn cách huy động vốn bằng niêm yết công con trên thị trường chứng khoán ngày càng phổ biến.

Đỉnh điểm có thể kể đến “họ” Viettel niêm yết trên sàn UPCoM, chẳng hạn như Công ty cổ phần đầu tư quốc Viettel Global (VGI), Công ty cổ phần công trình Viettel (CTR), Công ty cổ phần tư vấn thiết kế Viettel (VTK) và Công ty Bưu chính Viettel (VTP), hiện đang niêm yết trên sàn UPCoM.

Một ví dụ khác là Vingroup. Trong 2 năm gần đây, tập đoàn này lần lượt niêm yết Vincom Retail và Vinhomes, là hai mảng kinh doanh chủ lực.

Áp lực "công ty F1"

Cuộc chơi huy động vốn của các đại gia sẽ còn tiếp diễn trong thời gian tới.

Điển hình là câu chuyện của Vingroup, hiện tập đoàn sử dụng nhiều phương án huy động vốn như phát hành trái phiếu, chào bán cổ phần hay vay nợ quốc tế để tài trợ thêm cho việc mở rộng đa ngành. Trong tương lai các mảng kinh doanh khác như VinFast (sản xuất công nghiệp) hay Vinpearl Air trong lĩnh vực hàng không, hay VinTech liên quan đến công nghệ, nếu được niêm yết thì cũng không có gì ngạc nhiên.

Một ví dụ khác là kế hoạch huy động 100 triệu đô la theo phương án IPO hãng hàng không Bamboo Airways của ông chủ Tập đoàn FLC, theo thông tin từ Bloomberg. Hãng hàng không này cũng vừa chuyển đổi mô hình từ công ty TNHH sang công ty cổ phần, tăng vốn từ 1.300 tỉ đồng lên 2.200 tỉ đồng (hiện chưa rõ cổ đông và tỷ lệ sở hữu cụ thể).

Nhìn chung, việc niêm yết trên sàn chứng khoán sẽ giúp các công ty này nhanh chóng phình to về quy mô tài sản nhờ điều kiện huy động vốn tốt hơn. Chẳng hạn, báo cáo thường niên năm 2018 của Vingroup cho biết, tổng mức vốn hóa tập đoàn tại thời điểm cuối năm 2018 đã tăng gấp 13 lần so với năm 2012, là thời điểm mà Vincom và Vinpearl sáp nhập thành Tập đoàn Vingroup.

Trao đổi với TBKTSG Online, TS. Đinh Thế Hiển, chuyên gia tài chính ngân hàng, cho biết lịch sử sàn chứng khoán Việt Nam ghi nhận câu chuyện nhà đầu tư ưa thích đầu tư vào các công ty con dạng “F1”, có thể ví dụ điển hình như họ dầu khí. Rồi sau đó các tập đoàn mẹ cứ thế mà niêm yết thêm vì dễ huy động vốn.

Về cơ bản, “công ty F1” có kết quả kinh doanh tốt và có vị thế nhất định trên thị trường sẽ nhiều khả năng gọi vốn hơn. Dù vậy, việc công ty con huy động vốn như thế nào sẽ phụ thuộc nhiều vào uy tín của các tập đoàn mẹ, ông Hiển bình luận.

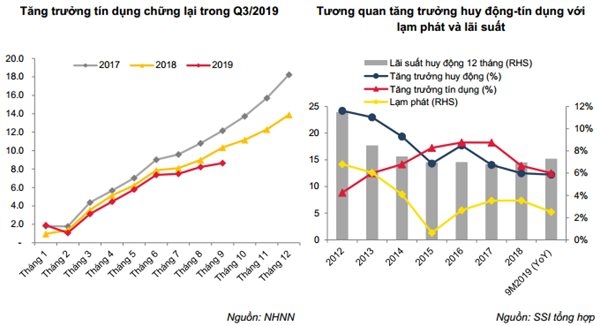

Nguồn vốn từ ngân hàng chảy vào nền kinh tế có xu hướng giảm tốc. Nguồn: CTCK SSI.

Thực ra, “túi nợ” các đại gia phình ra là chuyện gần như hiển nhiên, vì nguồn vốn kinh doanh là cơ sở giúp cả nền kinh tế tăng tốc chứ không chỉ đơn thuần là doanh nghiệp. Thêm nữa, một điểm đáng chú ý là ở thời điểm hiện nay, nguồn vốn đang được chuyển dịch từ vay ngân hàng sang thị trường vốn, chẳng hạn như thị trường chứng khoán.

Theo TS. Bùi Quang Tín, chuyên gia tài chính ngân hàng chia sẻ trước đó, đây là tín hiệu tốt vì giảm rủi ro mất cân đối kỳ hạn ngắn – dài khi vay vốn (ngân hàng thường huy động vốn ngắn hạn nhưng phải cho vay dự án trung và dài hạn).

Trong giai đoạn hiện nay chuyện lãi suất cũng không quá áp lực như thời kỳ trước. Thêm nữa, các doanh nghiệp cũng tăng cường phát hành trái phiếu vay nợ, cũng như đi tìm vốn trên thị trường quốc tế. Tuy nhiên, rủi ro khi “túi nợ” dày thêm cũng có thể xảy ra bất kỳ lúc nào. Điển hình như chuyện Moody’s mới đây “dọa” hạ xếp hạng tín nhiệm quốc gia kèm theo 17 ngân hàng thương mại, Bộ tài chính ngay lập tức phản bác.

Trên sàn chứng khoán cũng không thiếu những bài học về chuyện tập đoàn hùng mạnh bỗng chốc chao đảo vì sai lệch cấu trúc tài chính, vay quá nhiều trong khi hoạt động kinh doanh không như ý khi thị trường chung đi xuống, chẳng hạn như tập đoàn Hùng Vương trong lĩnh vực thủy sản hay Hoàng Anh Gia Lai của bầu Đức. Kết quả là phải tái cấu trúc bằng cách bán dần tài sản doanh nghiệp.

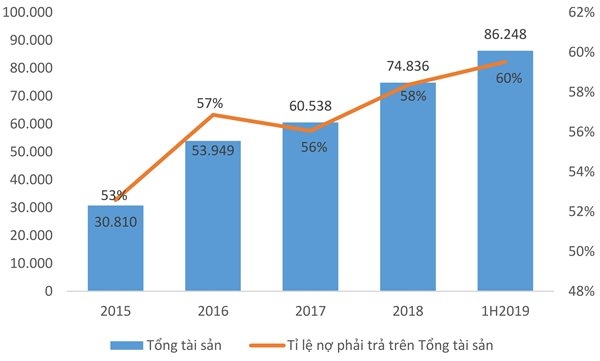

Trong báo cáo thường niên năm 2018 của mình, Masan cho biết đang thực hiện tái cấu trúc lại những khoản nợ. Báo cáo cho thấy các khoản vay ngắn hạn và dài hạn cuối năm 2018 đã giảm xuống còn 36,8%, xuống còn 21.995 tỉ đồng. Tập đoàn này ước tính sẽ giảm 1.000 tỉ đồng chi phí tài chính từ năm 2019 trở đi.

* Nguồn: Saigon Times

Ý Kiến